Падение фондовых индексов, рост доходности казначейских облигаций, которые, как правило, имеют место в сентябре, создают благоприятный фон для доллара США. Торговый план по EURUSD.

Ключевые факты

Сентябрь – неудачный месяц для американских акций и облигаций.

Сезонный фактор играет на стороне доллара США.

Мнения чиновников ЕЦБ на судьбу ставки по депозитам разделились.

Актуальны продажи EURUSD в направлении 1,1.

Фундаментальный прогноз по доллару на неделю

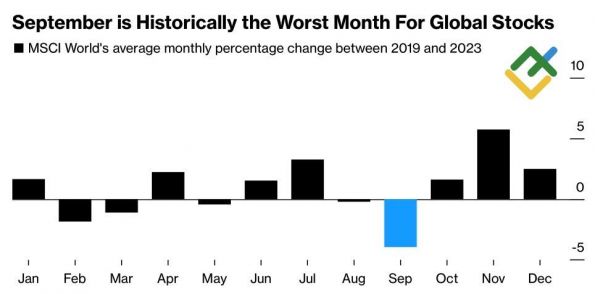

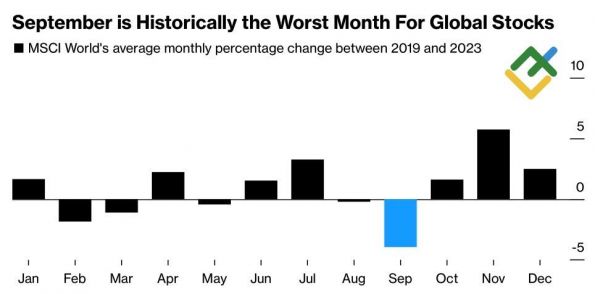

Осень. Падает все. Не только листья с деревьев. Акции и облигации, как правило, несут убытки в сентябре, так как инвесторы пересматривают свои портфели после летних каникул. S&P 500 проседал четыре последних года по итогам первого месяца осени, трежерис – в восьми из последних десяти раз. Снижение фондовых индексов и рост доходности казначейских облигаций США создают идеальную среду для «медведей» по EURUSD. Тем более в условиях, когда рынок явно переоценивает масштабы монетарной экспансии ФРС.

Сезонная динамика мирового рынка акций

Источник: Bloomberg.

На таком фоне отчет об американской занятости за август может стать определяющим для судьбы долларовых пар на оставшуюся часть года. Разочаровывающая статистика сохранит веру инвесторов в снижение ставки ФРС на 100 б.п в 2024, вернет к жизни акции, облигации и EURUSD. Напротив, восстановление рынка труда от связанного с ураганом Берил негатива похоронит надежду на агрессивное ослабление денежно-кредитной политики и заставит скупать гринбэк как горячие пирожки.

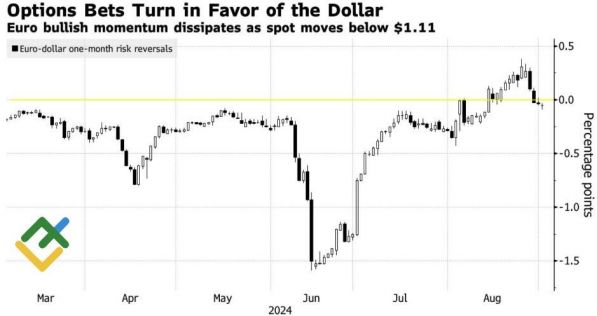

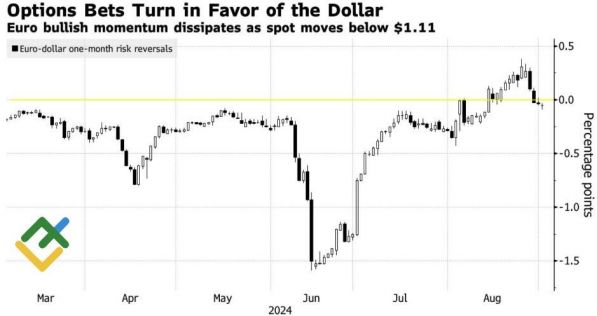

Рынки, похоже, больше верят во второй сценарий развития событий. Падение рисков разворота по евро ниже нулевой отметки свидетельствует о повышенном спросе на опционы call. Это позволяет Deutsche Bank рекомендовать продажи EURUSD на любых откатах вверх.

Динамика рисков разворота по евро

Источник: Bloomberg.

А ведь после «ястребиной» риторики Изабель Шнабель деривативы сократили предполагаемый масштаб монетарной экспансии ЕЦБ с 67 б.п сразу после публикации данных по потребительским ценам в Германии до 59 б.п. Немка отметила, что низкое значение инфляции маскирует более глубокие проблемы, с которыми сталкивается экономика еврозоны.

Центристы отмечают, что макростатистика в последнее время выходит лучше, чем прогнозы, что может свидетельствовать о большей силе экономики, чем предполагается. В таких условиях риски повторного ускорения инфляции, как правило, растут. Тем более, что темпы увеличения зарплат по-прежнему велики. Что касается слабости немецкой промышленности, то это структурная проблема, на которую денежно-кредитная политика повлиять не может.

Напротив, «голуби» считают, что рецессия приближается. И если сейчас не продолжить цикл монетарной экспансии, еврозона вернется к дефляции. Как показывает предыдущий опыт сверхнизких ставок и QE, побороть ее сложнее, чем высокие цены. Оба лагеря согласны, что в сентябре следует еще раз ослабить денежно-кредитную политику, но дальнейшие вердикты ЕЦБ будут зависеть от данных.

Торговый план по EURUSD на неделю

Наряду с заседаниями ФРС и Европейского центробанка внимание инвесторов будет приковано к президентским выборам в США. Чего только стоят дебаты Дональда Трампа и Камалы Харрис 10 числа! Пока же рынки ожидают данных по американской занятости, а рост котировок EURUSD следует использовать для продаж в направлении, по меньшей мере, 1,1.

Аналитика Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS