На рынке распространяется мнение, что лучшее для экономики США и для нефти уже позади. Первая достигла пика в апреле-июне, что не может не отразится на черном золоте. Каким образом?

Фундаментальный прогноз по нефти на квартал

Нефть справедливо называют индикатором здоровья мировой экономики. Когда в 2020 США столкнулись с 2-месячной рецессией, стоимость техасского сорта черного золота впервые в истории упала ниже нуля. Затем началось бурное восстановление: только в 2021 Brent и WTI прибавили 50% к своей стоимости на фоне стремительного роста спроса, быстрого сокращения накопленных во время прошлогодних локдаунов запасов, эффективной деятельности ОПЕК+ и дефицита на рынке физического актива. В середине лета оптимизм инвесторов начал угасать, однако то, как быстро толпа выкупает падение, свидетельствует, что у нефти все еще есть порох в пороховницах.

Когда Дельта распространяется по планете, Китай подключает административный ресурс, чтобы сдержать рост цен, ОПЕК+ увеличивает добычу, ФРС рассуждает об изъятии монетарных стимулов, способствуя укреплению доллара, а число буровых установок от Baker Hughes достигает максимального уровня с апреля 2020, свидетельствуя о просыпающихся американских производителях, волей-неволей задумаешься, а не пора ли Brent и WTI сходить на коррекцию? Что, собственно говоря, черное золото и сделало, опустившись на исходе второй декады июля на территорию отката – 10% от недавних максимумов.

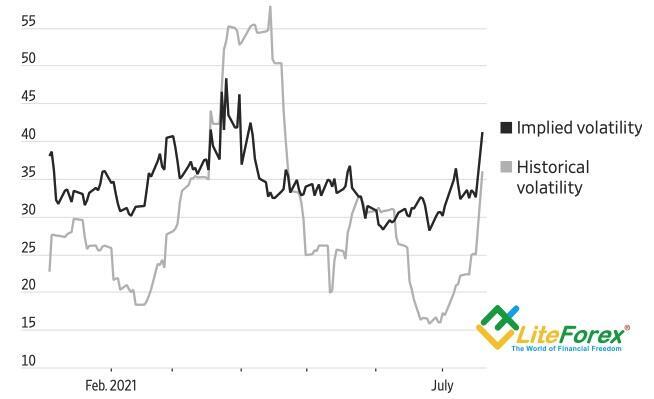

Праздник на улице «медведей» царил недолго: стремительное пике сменилось не менее быстрым ралли на фоне прогнозов BofA о росте цен до $100 за баррель и ряда оптимистичных новостей. Brent по цене ниже $70 – это дешево, покупателей хоть пруд пруди, однако подобные качели приводят к росту волатильности, заставляя сомневаться в светлом будущем черного золота. Вряд ли оно сможет расти также быстро, как это было в первом полугодии.

Динамика волатильности нефти

Источник: Wall Street Journal.

Да, уровни инфицирования COVID-19 достигли 2-месячных максимумов; да, в Азии вводятся комендантские часы и другие ограничения, но крайне сомнительно, чтобы США и Европа вернулись к локдаунам. Спрос на бензин в Штатах уже полностью восстановился, запасы нефти продолжают сокращаться, объем пассажироперевозок авиационным транспортом в Старом Свете составляет 2/3 от его допандемического уровня, а 400 тыс б/с в месяц к прежней добыче ОПЕК+ - капля в море. Тем более, что Альянс может в любой момент пересмотреть стратегию.

Что касается Китая, с его продажами 22 млн баррелей из стратегических резервов и жесткими мерами в отношении использования импортных квот нефтепереботчиками, то речь, вероятнее всего, идет о временных трудностях. Административными методами рынок не сломаешь, рано или поздно, он оставит преграды позади.

Торговый план по Brent на квартал

На рынок нефти пришло время волатильности. Откаты становятся глубже, ралли – не таким стремительным как ранее, риски консолидации растут. Однако кто сказал, что в таких условиях на черном золоте нельзя заработать? Покупай дешевле, продавай дороже. Этот принцип актуален как никогда. Возможно, я не столь «кровожаден» как BofA и не считаю, что Brent будет торговаться по $100 за баррель (по крайней мере не в этом году), но от ранее поставленных таргетов в области $80-85 я не отказываюсь. Рекомендация по североморскому сорту – выкупать провалы.

Аналитика Liteforex