Не так давно ожидания старта сворачивания американского QE и смещение срока первого повышения ставки ФРС на 2022 верой и правдой служили доллару США. Однако на рынке нет ничего постоянного. Пришло время корректировать свои взгляды

Фундаментальный прогноз по доллару на неделю

Кто не ошибается, тот не работает. Центральные банки просто не знают, какая часть инфляции спровоцирована шоками предложения, а какая связана со спросом? Если в таких условиях начать повышать ставки, то решение проблем с поставками в 2022 приведет к чрезмерно жесткой денежно-кредитной политике и придушит восстановление экономики. Если не делать этого, рост инфляционных ожиданий создаст новый режим, очень похожий на 1970-е. Риски политических ошибок в таких условиях очень высоки, и каждый центробанк выбирает свой путь.

В настоящее время рынки уверены в том, что ФРС начнет сворачивать QE в ноябре и повысит ставку по федеральным фондам осенью 2022. Эти факторы позволяли доллару США укрепляться по отношению к основным мировым валютам в июне-сентябре. Проблема в том, что этот график по сравнению с другими центральными банками выглядит весьма сдержанным. Так, к осени следующего года Резервный банк Новой Зеландии может повысить cash rate 5 раз, Банк Англии ставку РЕПО четырежды, а Банк Канады ставку овернайт трижды. На таком фоне укрепление «киви», фунта и «луни» против гринбэка выглядит закономерным.

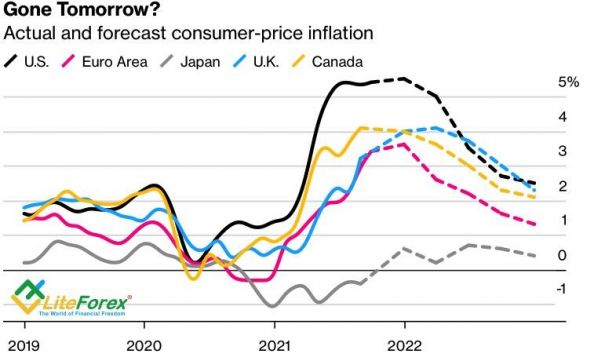

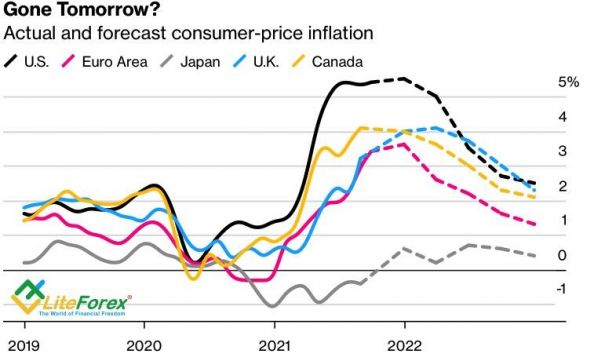

Да, инфляция в США на протяжении 4-х месяцев подряд превышает отметку 5%, чего не случалось с 1990, однако очень похоже, что она стала на якорь. В то время как в других развитых странах потребительские цены продолжают расти, подталкивая центробанки к использованию «ястребиной» риторики.

Динамика фактической и ожидаемой инфляции

Источник: Bloomberg.

Что все это может означать для Forex? Краткосрочно – коррекцию долларовых пар. На среднесрочном горизонте инвестирования все будет зависеть от агрессивности ФРС. По словам чиновника FOMC Кристофера Уоллера, если месячные данные по инфляции продолжат расти до конца 2021, в 2022 будет уместно более быстрое повышение ставки по федеральным фондам, чем в настоящее время предполагается. Да, ее удержание на низком уровне будет способствовать восстановлению рынка труда, но чиновник больше обеспокоен рисками разгона потребительских цен, чем проблемами занятости.

Эксперты Reuters, напротив, не проявляют признаков паники. 40 из 67-ми экономистов считают, что Федрезерв не станет поднимать расходы по займам ранее 2023. Остальные 27 специалистов прогнозируют, что первый акт монетарной рестрикции произойдет в конце 2022. По мнению большинства, центробанк не будет спешить из-за того, что в первой половине следующего года он столкнется не только с высокой инфляцией, но и с замедлением темпов роста ВВП.

Торговый план по EURUSD на неделю

Вопрос в том, кто окажется прав, срочный рынок или эксперты Reuters, и кто из центральных банков совершит ошибку. Подсказку могут дать данные по инфляции, за которыми я рекомендую следить в оба глаза. Пока же нужно просто признать, что пришло время для нормальной коррекции долларовых пар, и EURUSD – не исключение. Пока евро торгуется ниже 1,168, «медведи» будут предпринимать попытки восстановить нисходящий тренд при помощи продаж на росте. Прорыв важного сопротивления чреват развитием отката в направлении верхней границы диапазона среднесрочной консолидации 1,155 - 1,18.

Аналитика Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS