$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSПрогноз и рекомендация трейдерам 04.06.2024: EURUSD - Евро продолжает свой рост с Апреля, GBPUSD - Доллар столкнулся с новым давлением, USDJPY - Иена берёт курс на понижение

EURUSD:

Пара EUR и USD привлекает покупателей четвертый день подряд и поднимается выше отметки 1.0900 - самого высокого уровня с 21 марта - в ходе азиатской сессии во вторник. Однако этому подъему не хватает сильного продолжения, что заставляет быков проявлять некоторую осторожность, прежде чем настраиваться на продолжение недавнего уверенного отскока от круглой цифры 1.0600, или минимума с начала года, достигнутого в апреле.

Доллар США (USD) опускается до почти двухмесячного минимума на фоне растущего признания того, что Федеральная резервная система (ФРС) находится на пути к началу снижения процентных ставок позднее в этом году, и оказывается ключевым фактором, действующим в качестве попутного ветра для пары EUR/USD. Опубликованный в понедельник индекс PMI от ISM в США указал на замедление производственной активности и экономики, что повысило ставки на скорое снижение ставки ФРС в сентябре. Это привело к снижению доходности двухлетних государственных облигаций США и 10-летних облигаций до самого низкого уровня с 21 мая, что, в свою очередь, заставляет быков по доллару США обороняться.

Трейдеры, однако, похоже, не хотят делать агрессивные бычьи ставки по паре EUR/USD и предпочитают выжидать в стороне в преддверии важнейшего заседания Европейского центрального банка (ЕЦБ) в четверг. Инвесторы будут внимательно изучать комментарии чиновников ЕЦБ и последние экономические прогнозы в поисках подсказок о будущем снижении ставок на фоне роста инфляции в еврозоне в мае. Это, в свою очередь, сыграет ключевую роль в движении общей валюты и придаст новый импульс валютной паре в преддверии выхода отчета по занятости в несельскохозяйственном секторе США (NFP) в пятницу.

Тем не менее, вышеупомянутый фундаментальный фон предполагает, что путь наименьшего сопротивления для пары EUR/USD лежит вверх, и любое значительное падение может рассматриваться как возможность для покупки. Даже с технической точки зрения, закрепление выше отметки 1.0900 может стать новым толчком для быков и подтвердить позитивный прогноз для спотовых цен на ближайшее время. Теперь трейдеры ожидают выхода во вторник данных по занятости в Германии и макроэкономических данных по США - JOLTS Job Openings и Factory Orders - в поисках краткосрочных возможностей.

Торговая рекомендация EURUSD: Торговля преимущественно ордерами на покупку при уровне цен 1.0930. Рассматриваем ордера на продажу при уровне цен 1.0875.

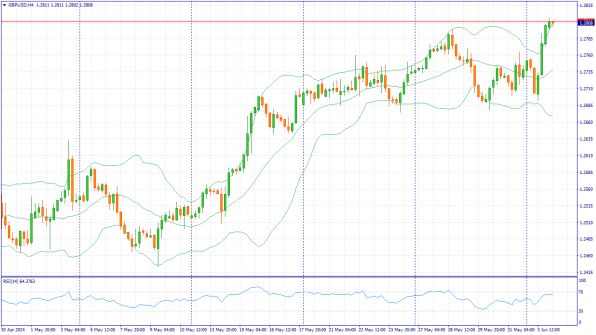

GBPUSD:

Пара GBP и USD привлекает покупателей в районе 1.2810 на ранней азиатской сессии во вторник. Росту основной пары вблизи многонедельных максимумов способствует ослабление доллара США (USD) после выхода более слабых, чем ожидалось, данных по индексу деловой активности в производственном секторе. США. Позже во вторник будут опубликованы данные по заказам на поставку продукции и количеству вакансий в США.

Рынки ожидают, что Банк Англии (BoE) может начать снижать процентные ставки с августовского заседания, так как годовая базовая инфляция в Великобритании значительно снизилась в апреле. Однако политики Банка Англии по-прежнему обеспокоены замедлением процесса дезинфляции в сфере услуг. В отсутствие важных экономических данных из Великобритании динамика цен на доллар США продолжит играть ключевую роль в влиянии на GBP/USD на этой неделе.

Производственный сектор США сократился в мае ускоренными темпами, сообщил Институт управления поставками (ISM) в понедельник. Индекс PMI для производственной сферы США от ISM снизился до 48.7 в мае с 49.2 в апреле, что ниже консенсус-прогноза рынка в 49.6. Доллар столкнулся с новым давлением продаж в ответ на слабые данные.

В преддверии заседания FOMC, президент ФРС Миннеаполиса Нил Кашкари отметил, что процентные ставки необходимо удерживать в течение «длительного» времени, добавив, что снижение стоимости заимствований до того, как инфляция будет взята под контроль, поставит под угрозу основы процветания США. Тем не менее, недавние более низкие данные по инфляции PCE в США и слабый индекс PMI в производственном секторе США вызвали ожидания того, что Федеральная резервная система (ФРС) США снизит процентную ставку в этом году. Сейчас трейдеры оценивают вероятность снижения ставки ФРС в сентябре почти в 53%, по сравнению с 49% до выхода отчета по инфляции.

Торговая рекомендация GBPUSD: Торговля преимущественно ордерами на покупку при уровне цен 1.2840. Рассматриваем ордера на продажу при уровне цен 1.2775.

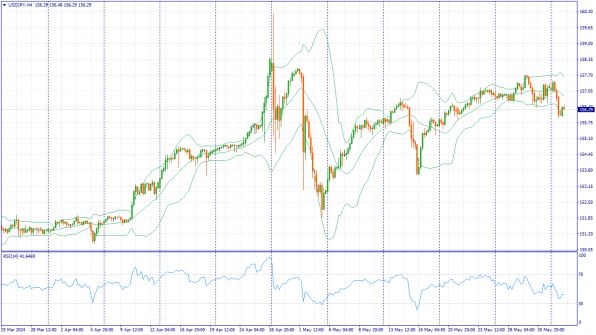

USDJPY:

Японская иена (JPY) снижается по отношению к доллару США во вторник, так как снижение доходности мировых облигаций уменьшило спрос на иену. Кроме того, разница в процентных ставках между США и Японией продолжала оказывать давление на иену, поддерживая пару USD/JPY.

Глава Банка Японии Казуо Уэда заявил во вторник, что центральный банк будет проводить «проворные» рыночные операции, если долгосрочные процентные ставки подскочат, что свидетельствует о готовности Банка Японии увеличить объемы покупки облигаций в случае необходимости. Уэда также заявил, что Банк Японии скорректирует степень денежной поддержки, если базовая инфляция ускорится в соответствии с его прогнозом, согласно Reuters.

Индекс доллара США (DXY), который измеряет стоимость доллара США по отношению к шести другим основным валютам, растет на фоне повышения доходности казначейских облигаций США. Этот рост может быть связан с преобладанием настроения сдерживания риска перед выходом в среду данных по изменению занятости ADP и индексу PMI в сфере услуг ISM. Несмотря на ожидания того, что Федеральная резервная система (ФРС) не будет продолжать повышать процентные ставки, это окажет понижательное давление на доходность казначейских облигаций США, что потенциально может ослабить доллар США.

Торговая рекомендация: Торговля преимущественно ордерами на покупку при уровне цен 156.70. Рассматриваем ордера на продажу при уровне цен 156.00.

Аналитика FreshForex

Нет комментариев. Ваш будет первым!