Разгон европейской и китайской экономики, рост глобального аппетита к риску и медленная нормализация денежно-кредитной политики ФРС создают фундамент для ралли EURUSD. Значит ли это, что нисходящий тренд сломан?

Фундаментальный прогноз по доллару на неделю

Все течет, все меняется. Когда фондовые индексы США и нефть рука об руку идут на север, доходность трежерис падает, а инвесторы игнорируют слабую статистику по Китаю, «медведям» по EURUSD приходится несладко. И неважно, что 53-й рекордный максимум S&P 500 был достигнут благодаря росту акций технологических компаний, в то время как чувствительные к расширению экономики циклические бумаги продавались. Неважно, что в Штатах растет число госпитализаций из-за COVID-19. Неважно, что главным драйвером ралли Brent и WTI является ураган Ида. Главное, на рынках царит оптимизм. Не самая хорошая новость для активов-убежищ.

Поддержку евро оказывают не только те факты, что доля полностью вакцинированного взрослого населения в ЕС составляет 67%, в США – 63%, а численность инфицированных коронавирусом в еврозоне снижается. Потребительские цены в Германии в августе взлетели до 3,4%, максимальной отметки с 2008, в Испании – до 3,3%. Вероятнее всего, CPI валютного блока разгонится до 2,7-2,8%, что станет самой быстрой динамикой показателя за несколько десятилетий.

Динамика европейской инфляции

Источник: Bloomberg.

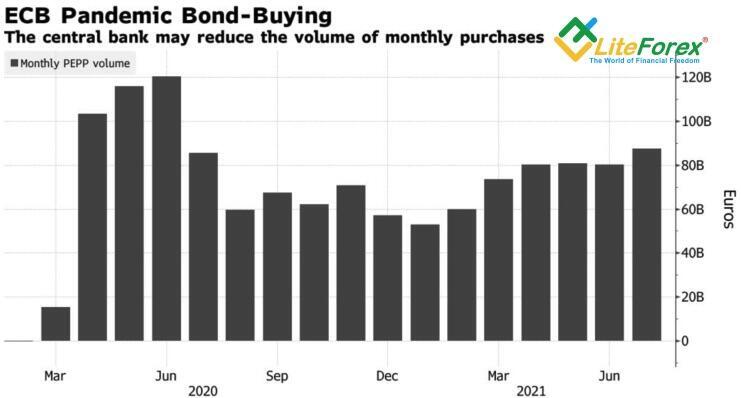

Несмотря на то, что ЕЦБ считает ускорение инфляции временным явлением, сохранение проблем в области предложения заставляет компании поднимать цены. Это способно вызвать долгоиграющий характер роста CPI и подтолкнуть центробанк к нормализации денежно-кредитной политики. Глава Банка Франции Франсуа Вилларуа де Гало уже заговорил о необходимости снижения месячных объемов покупок активов в рамках PEPP. Он подчеркнул, что речь идет не о сокращении QE, как это намерена сделать ФРС, а о корректировке программы. Раньше ЕЦБ покупал больше, сейчас благоприятные условия финансирования позволяют снизить активность центробанка на долговом рынке.

Динамика покупок активов ЕЦБ

Источник: Bloomberg.

Лично меня больше беспокоят две вещи. Во-первых, несмотря на «ястребиную» риторику полпредов Федрезерва, срочный рынок снизил вероятность повышения ставки по федеральным фондам в декабре 2022 с 69% до выступления Джерома Пауэлла до 54%.

Во-вторых, рынок пропустил мимо ушей слабую статистику по деловой активности Поднебесной. Индекс менеджеров по закупам в производственной сфере Китая сократился в августе с 50,4 до 50,1, в непроизводственной и вовсе ушел ниже критической отметке 50, что свидетельствует о сокращении. Вместе с тем, инвесторы считают проблемы сферы услуг временным явлением. Они возникли из-за COVID-19. Вспышку удалось быстро подавить, так что ситуация должна улучшиться. Свое веское слово может внести и PBoC. Он не станет закрывать глаза на замедление экономики и прибегнет к новым монетарным стимулам.

Торговый план по EURUSD на неделю

Если экономики Китая и еврозоны ускорятся, будет нанесен удар по американской исключительности. При этом медленная нормализация денежно-кредитной политики ФРС уже не сможет оказывать доллару США той поддержки, что в середине лета. Значит ли это, что нисходящий тренд по EURUSD сломан? Я все еще сомневаюсь. Предпочту дождаться отчета об американском рынке труда. Пока же отмечу, что закрепление пары выше 1,18 усиливает риски ее роста к 1,184 и 1,188.

Текущий курс EURUSD на международном валютном рынке форекс

Аналитика Liteforex

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS