$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUSФорекс-прогноз и прогноз криптовалют на 31 августа – 04 сентября 2020г.

Для начала несколько слов о событиях прошедшей недели:

– EUR/USD. 60% аналитиков на прошедшей неделе в очередной раз пытались отдать приоритет доллару, надеясь, что пара EUR/USD все-таки прорвет поддержку 1.1700. По мнению же оставшихся 40%, она все-таки должна была удержаться в пределах бокового канала 1.1700-1.1910, что и произошло в реальности. Причем ее финиш состоялся вблизи верхней границы данного коридора.

Виной росту пары и ослаблению доллара стало заявление главы ФРС США Джерома Пауэлла на симпозиуме в Джексон-Хоул, которое некоторые аналитики даже назвали историческим. ФРС решилась на самый серьезный шаг в монетарной политике начиная с 2012г., заявив о своих планах стремиться к «среднему темпу инфляции в 2%». Это означает, что регулятор не станет ужесточать свою монетарную политику даже в том случае, если темп инфляции превысит эти самые два процента.

Данные изменения предполагают более мягкую монетарную политику в ближайшие месяцы и даже годы. И уж тем более инвесторам не стоит ждать повышения процентной ставки по доллару. Как отметил Джером Пауэлл, низкие ставки нужны встающей на ноги после рецессии экономике страны.

В результате доллар пошел вниз, дав сигнал к распродаже долговых обязательств США. Произошел сброс не только долгосрочных, но и краткосрочных гособлигаций. Вместе это образует некий замкнутый круг, так как потеря интереса к данным бумагам может, в свою очередь, оказывать давление на доллар, что может привести к дальнейшему его ослаблению против валют-конкурентов.

Осознание такой ситуации рынком привело к тому, что в четверг-пятницу пара EUR/USD поднялась до верхней границы коридора 1.1700-1.1910, завершив недельную сессию на отметке 1.1900;

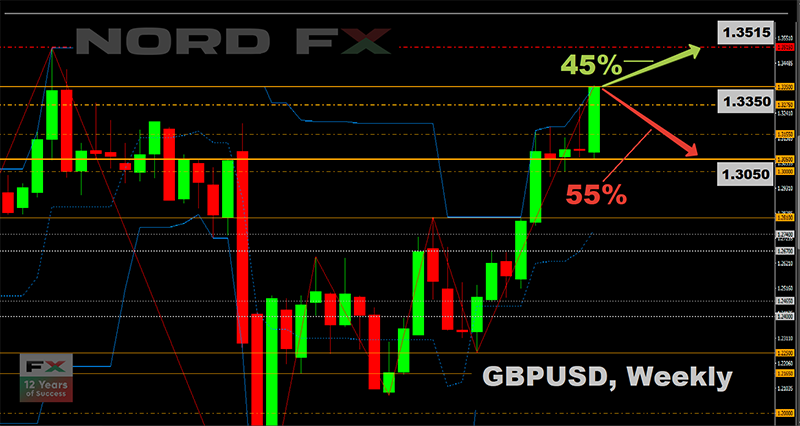

– GBP/USD. Фунт продолжает свой подъем к максимуму 2019 года 1.3515, и на минувшей неделе подобрался к этой цели совсем близко, сделав рывок на 280 пунктов и достигнув высоты 1.3350. Поддержку британской валюте оказывают не только постоянно слабеющий доллар, но и слабеющий премьер-министр Великобритании.

Согласно информации газеты The Times, Борис Джонсон борется с последствиями болезни, вызванной COVID-19, и по этой причине может подать в отставку по завершению переходного периода Brexit, то есть уже к концу текущего года. Поскольку Джонсон будет заинтересован завершить свою премьерскую карьеру на высокой позитивной ноте, расставание Великобритании с ЕС может пройти мягко, без потери ее доступа к единому европейскому рынку и таможенному союзу. А это, естественно, будет способствовать дальнейшему укреплению фунта;

– USD/JPY. Последние четыре недели пара торгуется в диапазоне 105.10-107.00. Однако, ее волатильность в последние дни значительно возросла. И основной причиной этому не выступление главы ФРС Джерома Пауэлла, а известие о том, что премьер-министр Японии Синдзо Абэ намерен уйти в отставку по состоянию здоровья.

Это сообщение позволило йене укрепиться на 175 пунктов. Почему? Вопрос достаточно сложный. Как объясняют некоторые аналитики, Абэ занимал премьерский пост дольше всех с конца Второй мировой войны, и вместе с главой Банка Японии Харухико Курода делал все, чтобы любыми путями, включая отрицательные процентные ставки, не допустить укрепления национальной валюты. Такая политика получила название «абэномики», хотя многие считают, что правильнее ее называть «куроданомикой».

Теперь Синдзо Абэ уходит, и вместе с ним может уйти эпоха «абэномики», что повлечет за собой ослабление жесткой налогово-бюджетной политики и укрепление национальной валюты.

Пока же, как было сказано выше, ничего сверхсерьезного не произошло, йена удержалась в границах августовского коридора и завершила пятидневку на уровне 105.35;

– криптовалюты. Несмотря на то, что биткойн, как и около года назад, так и не смог закрепиться выше $12,000, ситуация в целом остается для него благоприятной. Во-первых, это мягкая монетарная политика основных регуляторов, конца которой пока не предвидится. Во-вторых, мы наблюдаем непрерывный рост числа компаний и сервисов, которые стали принимать криптовалюты в качестве средств платежа. Более лояльным стало отношение к цифровым активам и ряда центральным банков. Здесь, по оценкам аналитиков, большую роль сыграла пандемия COVID-19, из-за которой значительная часть нашей жизни перешла в режим онлайн. Кажется, что даже FATF (Группа разработки финансовых мер по борьбе с отмыванием денег – Financial Action Task Force) смирилась с существованием крипто-индустрии.

Торговля криптовалютами через мобильные приложения выросла на 81% по сравнению с августом прошлого года. Согласно последнему отчету аналитической компании Apptopia, такой вид сделок каждый новый месяц превосходит предыдущий по количеству активных пользователей и новых регистраций. 20 августа в мобильных приложениях Coinbase и Crypto.com было зафиксировано рекордное число активных пользователей за сутки – 969,000 и 576,000, соответственно.

Продолжает расти и число крупных долгосрочных инвесторов. Так, по данным Glassnode, на данный момент существуют 2,190 кошельков c 1000 и более монет BTC. Всего же в этих кошельках хранится почти 8 млн биткойнов на общую сумму более $90 млрд. И это очень сильный стимул для будущего роста BTC/USD.

Пока же, на минувшей неделе, биткойн нашел новую Pivot Point – $11,500, вдоль которой и двигался все это время. Первую часть семидневки пара BTC/USD находилась выше этой линии, затем ушла вниз, к поддержке $11,100. Но вскоре вновь вернулась на $400 выше. Произошло это во-многом благодаря заявлению главы Федрезерва Дж.Пауэлла на симпозиуме в Джексон-Хоул, которое привело к некоторому ослаблению доллара и росту альтернативных активов, включая золото и биткойн.

Общая капитализация крипторынка за семь дней уменьшилась, но ненамного – с $366 млрд до $360 млрд. Индекс страха и жадности биткойна (Crypto Fear & Greed Index) вышел из последней четверти, снизившись с 81 пункта до 74. По версии разработчиков индикатора, это говорит о том, что перекупленность BTC постепенно сходит на нет, поэтому открывать короткие позиции теперь может быть опасно.

Что же касается прогноза на предстоящую неделю, то, обобщая мнения целого ряда экспертов, а также прогнозы, сделанные на основе самых различных методов технического и графического анализа, можно сказать следующее:

– EUR/USD. Выступая в Джексон-Хоул, Джером Пауэлл, по сути, подрезал доллару крылья. Глава ФРС дал понять, что процентная ставка будет оставаться на рекордно низком уровне даже в случае нарастания инфляционного давления. Это явно медвежий сигнал для американской валюты, который усиливает вероятность роста евро и других основных валют относительно доллара.

С другой стороны, ФРС не планирует понижать ставку ниже нуля, что является умеренно-позитивным фактором для курса USD. Кроме того, необходимо учитывать то, что и другие центробанки могут пойти путем Федрезерва, не сокращая, а продолжая и расширяя политику количественного смягчения (QE). Так, например, схожую с ФРС позицию может занять ЕЦБ. Уже сейчас глава Банка Франции Франсуа Вилларуа де Гало заговорил о аналогичной цели по инфляции. К его голосу могут присоединиться и центробанки других стран Еврозоны, в которых вновь растет число заболеваний коронавирусом. Так что грядущая просадка доллара не так однозначна, как кажется на первый взгляд.

Пока же, если взглянуть на индикаторы, ситуация складывается не в его пользу. 85% осцилляторов на H4 и D1 окрашены в зеленый цвет, 15% находятся в зоне перекупленности. Среди трендовых индикаторов сторонников роста пары EUR/USD еще больше – 100% на H4 и 95% на D1.

А вот среди экспертов картина радикально иная. 60% из них считают, что пара удержится в ценовом диапазоне 1.1700-1.1910. И поскольку минувшую неделю она завершила у верхней его границы, это означает разворот тренда и возвращение пары к уровню 1.1700. Остальные 40% аналитиков проголосовали за пробой верхней границы канала, дальнейшее ослабление доллара и рост пары сначала до высоты 1.1950, а затем и до знакового уровня 1.2000.

Также имеет смысл обратить внимание на показания графического анализа. На D1 его прогноз на сентябрь выглядит следующим образом: сначала падение до 1.1700, затем рывок вверх до 1.2035, после чего боковое движение в канале 1.1900-1.2035.

И несколько слов о макроэкономических событиях предстоящей недели. Во вторник 01 сентября мы увидим данные по потребительскому рынку Еврозоны, индексы деловой активности ISM США будут опубликованы 01 и 03 сентября, а в пятницу 04 сентября традиционно мы узнаем о состоянии рынка труда США, включая количество новых рабочих мест, созданных вне сельхозсектора (NFP);

– GBP/USD. Понятно, что 100% трендовых индикаторов в конце минувшей недели смотрят на север. А вот среди осцилляторов на H4 и D1 25% уже подают сигналы о перекупленности фунта. Поддерживают медвежий настрой и 55% экспертов. Причем, при переходе от недельного к месячному прогнозу, их число возрастает до 80%. Зоны поддержки – 1.3275, 1.3155 и 1.3050.

Прошедшую торговую сессию пара GBP/USD завершила на отметке 1.3350 – это достаточно сильный уровень сопротивления, который она безуспешно штурмовала и в июле 2018-го, и марте 2019-го, так что шансов на отбой от него и коррекцию вниз достаточно много. С другой стороны, и желание быков обновить максимум 2019 года на высоте1.3515 также является сильным стимулом, который поддерживает теряющий силы доллар.

Как и в случае с EUR/USD, представляет интерес графический анализ на D1. Согласно его показаниям, в ближайшие дни пара может достичь высоты 1.3515, после чего последует отскок, и она вернется сначала к поддержке 1.3275, а затем опустится и до уровня 1.3050.

Определенные коррективы в динамику пары могут внести в среду 02 сентября слушание Отчета по инфляции, подготовленного Банком Англии, и выступление его главы Эндрю Бейли в четверг 03 сентября;

– USD/JPY. Прогноз по этой паре схож с тем, что дан выше по евро и фунту. Большинство индикаторов указывает на дальнейшее ослабление доллара, большинство экспертов, наоборот, на его укрепление.

100% трендовых индикаторов и 75% осцилляторов окрашены в красный цвет. Оставшиеся 25% осцилляторов на обоих тайм-фреймах – H4 и D1, сигнализируют о перепроданности пары.

65% аналитиков считают, что пара USD/JPY не покинет пределы коридора 105.10-107.00, и только 35% рассматривают возможность ее снижения до минимума 31 июля 104.18;

– криптовалюты. Капитализация крипторынка на данный момент всего $360 млрд, что составляет около 25-30% от капитализации Microsoft, Apple или Amazon. Но ведь криптовалюты – это не одна корпорация, а целая финансово-технологическая отрасль, объединяющая тысячи компаний по всему миру. И это дает основание говорить о том, что рынок цифровых активов сильно недооценен.

В новом отчете криптовалютного фонда Grayscale Investments утверждается, что текущая структура рынка BTC аналогична структуре начала 2016 года перед тем, как начался исторический бычий рост. Аналитики фонда предсказывают, что спрос на биткойны значительно вырастет по мере ускорения инфляции.

О росте биткойна ввиду неизбежности нового глобального банковского кризиса заявил и автор легендарной книги «Богатый папа, бедный папа», предприниматель и инвестор Роберт Кийосаки. Причем грядущее потрясение, по его мнению, будет куда более масштабным по сравнению с предыдущими финансовыми кризисами. Инвесторам необходимо ускорить переход в «безопасные гавани», написал Кийосаки в Твиттер. Он также подчеркнул, что доказательством приближающегося кризиса стал тот факт, что такие крупные финансисты, как Уоррен Баффет, уже продают свои активы, связанные с банковским сектором. «Вероятно, эти люди чувствуют, что кризис надвигается и затронет, в первую очередь, традиционную финансовую систему», – считает Кийосаки. По его мнению, необходимо уже сейчас переводить свой капитал в более надежные инструменты, такие, как биткойн, золото и серебро.

Одним из главных драйверов роста пары BTC/USD аналитики на данный момент называют пандемию коронавируса. Именно благодаря ей многие инвесторы обратили свои взгляды на основную криптовалюту и другие цифровые монеты. А тут еще Джером Пауэлл заявил, что ФРС не собирается ужесточать монетарную политику, что в долгосрочной перспективе также может привести к росту биткойна.

Перспективы пробоя уровня $12,000 и подъема пары до $40-45 тысяч усматривают на тайм-фреймах W1 и MN также некоторые специалисты по техническому анализу. Однако, в ближайшее время 65% аналитиков ожидают, что пара BTC/USD будет двигаться вдоль Pivot Point $11,000 с разовыми выбросами до $9,500 на юг и до $12,800 на север. Причем, в то, что в сентябре биткойн сможет хотя бы коснуться отметки $14,000, верят всего 20% экспертов.

Аналитическая группа NordFX

Предупреждение: Данные материалы не являются рекомендацией к инвестированию или руководством по работе на финансовых рынках и носят сугубо ознакомительный характер. Торговля на финансовых рынках является рискованной и может привести к полной потере внесенных денежных средств.

Нет комментариев. Ваш будет первым!