Реакция гринбэка на «ястребиную» риторику чиновников FOMC подтверждает, что большая часть позитива для «медведей» по EURUSD уже заложена в котировки пары. Что ее ждет дальше?

Фундаментальный прогноз по евро на неделю

В чужом глазу соринку вижу, в своем бревна не замечаю. В то время как ФРБ Сан-Франциско утверждает, что главными виновниками чрезмерно высокой инфляции в США являются люди, ответственные за фискальную политику, чьи действия привели к росту CPI на 3 п.п к концу 2021, Citigroup обвиняет во всем Джерома Пауэлла и его коллег и предостерегает, что ФРС не удастся избежать рецессии как в 1994. Тогда и инфляция была ниже, и центробанк не так сильно отставал от кривой, как сейчас. По мнению компании, это увеличивает вероятность спада в 2023 с февральских 9% до текущих 20%.

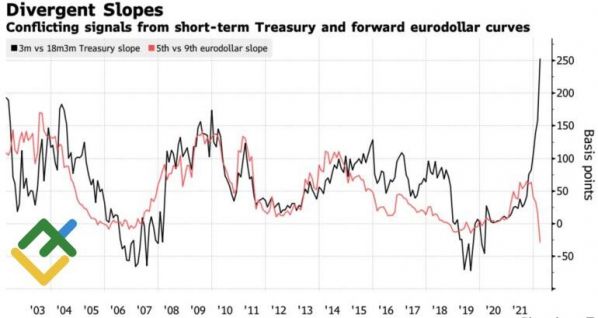

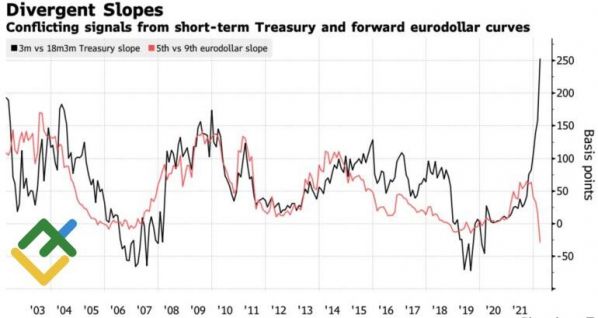

К чести ФРБ Сан-Франциско, банкиры признают, что если бы не фискальные стимулы, рецессия была бы глубже, а страна столкнулась бы с дефляцией, с которой справится было бы сложнее, чем с чрезмерно высокой инфляцией. Citigroup считает, что ошибки Федрезерва связаны с неверной интерпретацией кривой доходности. В то время как фьючерсы на евродоллар трубят о приближении спада, предпочтительный индикатор Джерома Пауэлла – дифференциал форвардной и текущей доходности по 3-месячным векселям говорит, что все в порядке. Компания обращает внимание, что разрыв между ними является максимальным с 1994. Именно на этот год любит ссылаться ФРС при обосновании собственной агрессивной монетарной политики.

Динамика кривой доходности и фьючерсов на евродоллар

Источник: Bloomberg

Инвесторов интересует не только, каким будет рост ставки по федеральным фондам в марте, но и как далеко она зайдет. Срочный рынок увеличил прогнозы так называемой термальной ставки, той на которой ФРС завершит цикл монетарной рестрикции, до чуть менее 3%. В начале февраля речь шла о цифре в чуть менее 2%. Окончательная величина показателя влияет на то, как высокого взберется доходность 10-летних облигаций. Она в моменте превысила уровень 2,55%, а затем немного откатилась. По мнению TD Securities, ожидаемый в настоящее время уровень термальной ставки предполагает, что доходность достигнет 2,65% к концу 2022 и 2,75% к марту 2023.

Иначе говоря, самое большое движение уже произошло, и доллару США больше нечего ожидать поддержки от рынка долга. Это обстоятельство сочетается с теорией, что до старта процесса ужесточения денежно-кредитной политики ФРС индекс USD растет, а затем начинает падать, отыгрывая принцип «покупай на слухах, продавай на фактах».

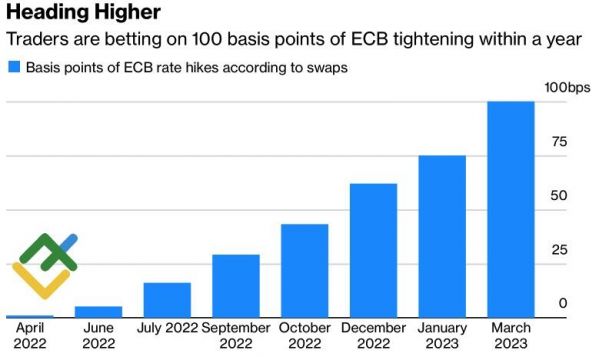

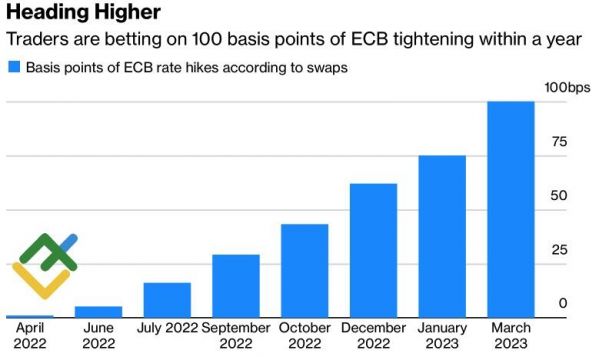

Нужно признать, что гринбэк передает инициативу евро. Большинство позитивных для «медведей» по EURUSD факторов уже учтено в котировках основной валютной пары. И тот факт, что денежные рынки увеличили вероятность четырех актов монетарной рестрикции ЕЦБ до конца 2022, оказывает поддержку евро. Ставка по депозитам может вырасти до 0,5% уже в текущем году.

Динамика ожидаемых темпов роста ставки ЕЦБ

Источник: Bloomberg.

Торговый план по EURUSD на неделю

На таком фоне даже близкие к прогнозным данные по PCE и рынку труда США могут привести к ослаблению доллара. Тогда как сильная статистика по немецкой и европейской инфляции будет способствовать укреплению евро. Пришло время игры на новостях по EURUSD с оглядкой на то обстоятельство, что пара, вероятнее всего, сохранит склонность к консолидации в диапазоне 1,088-1,116.

Аналитика Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS