Сила экономики США и снижение вероятности «голубиного» разворота ФРС лежат в основе отката EURUSD. Однако проблемы гринбэка с потолком госдолга не решены, а ожидания данных по инфляции нервируют рынки.

Фундаментальный прогноз по доллару на сегодня

Рад бы в Рай, но грехи не пускают. Американский доллар готов укрепляться на фоне снижения вероятности «голубиного» разворота ФРС в 2023, однако история с потолком госдолга на $31,4 трлн. не дает ему расправить плечи. Республиканцы требуют снижения расходов бюджета, Белый дом обвиняет их в безответственности и утверждает, что лимит заимствований должен быть увеличен без всяких условий. Чем ближе дата X, 1 июня, когда правительство не сможет платить по счетам, тем больше нервозности на рынке. На этот раз она играет на стороне EURUSD.

Можно воспринимать историю с потолком госдолга как политический фарс и рассчитывать на компромисс на падающем флажке, однако не все с этим согласны. По мнению Goldman Sachs, существует реальный риск для доллара США в случае дефолта. Все, что подрывает статус гринбэка как основной резервной валюты, плохо для него. В этом отношении провал переговоров президента Джо Байдена и спикера Палаты представителей Кевина Маккарти стал катализатором падения фондовых индексов и остановил атаку «медведей» по EURUSD.

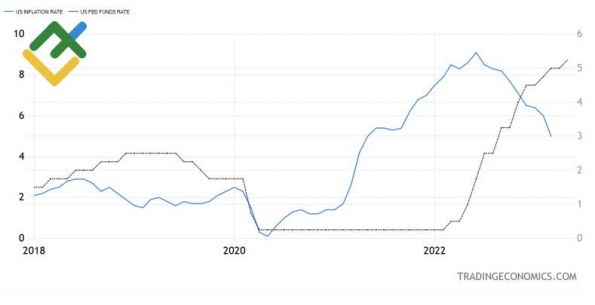

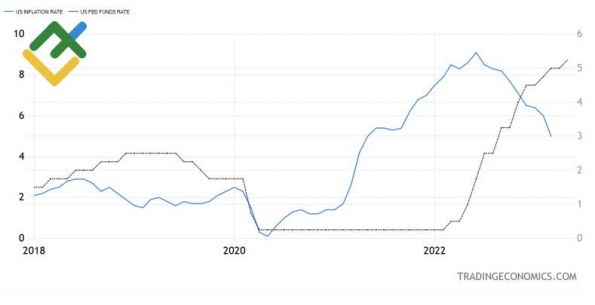

Нервозность инвесторов нарастает в связи с приближением момента публикации данных по американской инфляции за апрель. Эксперты Bloomberg прогнозируют сохранение прежних темпов роста потребительских цен в 5% и замедление базового индикатора с 5,6% до 5,5%. При этом никто точно не знает, как отреагирует рынок. На бумаге ускорение инфляции – повод для покупки доллара США на ожиданиях продолжения цикла монетарной рестрикции ФРС. Однако инвесторы могут воспринять дальнейшее повышение ставки как негатив для гринбэка из-за приближающейся рецессии.

Динамика ставки ФРС и инфляции в США

Источник: Trading Econimics.

Ничуть не прояснило ситуацию выступление Джона Уильямса. Президент ФРБ Нью-Йорка всячески уклонялся от ответа на вопрос, стоит ли ожидать продолжения цикла ужесточения денежно-кредитной политики. Он отметил, что между этим процессом и замедлением экономики существует временной лаг, поэтому ФРС нужно оценить последствия своих действий. Но при этом заявил, что Федрезерв не сказал, что закончил повышать ставки. Джон Уильямс считает, что к концу года инфляция замедлится до 3,25%, а причин для снижения стоимости заимствований в 2023 нет.

Срочный рынок, похоже, с ним соглашается. Шансы монетарной экспансии продолжают падать: в июле – до 29%, в сентябре – до 63%. Вероятность повышения ставки по федеральным фондам в июне, напротив, возросла с 9% до 21%. Такие сигналы от деривативов обычно приводят к росту доходности трежерис и укреплению доллара США, однако история с потолком госдолга и ожидания статистики по CPI заставляют инвесторов быть осторожными.

Торговый план по EURUSD на сегодня

Нас ожидают американские горки. Отклонись инфляция от прогнозов, EURUSD столкнется с серьезными колебаниями. Однако близкие или чуть выше консенсус-оценки цифры независимо от первоначальной реакции пары в дальнейшем приведут к ее снижению. Поэтому имеет смысл ловить отбой от сопротивления на 1,0965-1,097 для наращивания шортов.

Аналитика Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS