В 2022 Федрезерв готов был принести на жертвенный алтарь собственную экономику, чтобы сломать хребет инфляции. Теперь, когда высокие цены возвращаются, в моде старая мантра. Как она влияет на EURUSD?

Фундаментальный прогноз по доллару на неделю

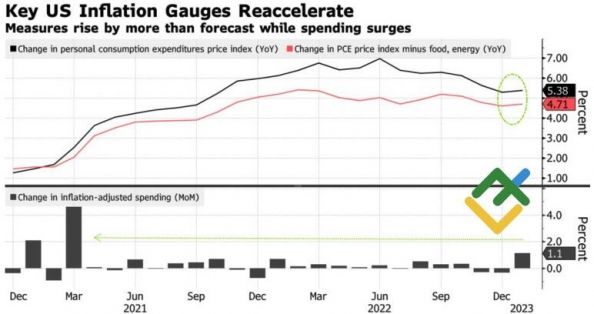

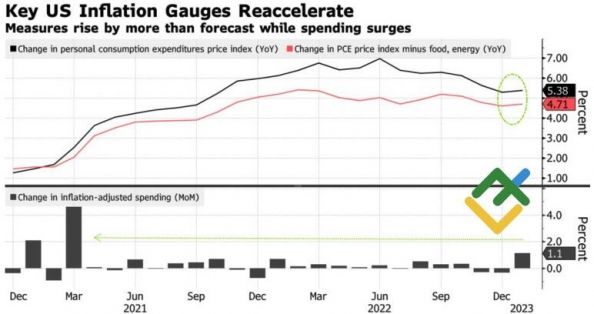

В самый разгар зимы в экономику США пришла самая настоящая жара. На фоне сильных данных по занятости, розничным продажам, деловой активности и потребительским расходам, которые в январе выросли на 1,8% м/м, инфляция начала ускоряться. Индекс расходов на личное потребление подскочил на 0,6% в месячном исчислении и ускорился с 5,3% до 5,4% в годовом. Базовая инфляция в 4,7% превзошла прогноз экспертов Bloomberg в 4,4%. Над рынком вновь навис вопрос, не собирается ли ФРС что-то сломать, чтобы победить высокие цены? Точно также как в 2022 он стал путеводной звездой для «медведей» по EURUSD.

Динамика инфляции в США

Источник: Bloomberg.

В январе выросли не только индексы расходов на личное потребление, но и так называемый индекс цен Пауэлла – стоимость услуг, за исключением категорий жилья и энергии. Этот индикатор, по словам председателя ФРС, может быть самым важным. В итоге срочный рынок повысил предполагаемый потолок ставки по федеральным фондам до 5,39% - максимальной отметки с начала цикла монетарной рестрикции. Деривативы сигнализируют, что стоимость заимствований взлетит туда к августу, хотя еще в начале февраля считали, что центробанк закончил с ужесточением денежно-кредитной политики в марте.

Складывается ощущение, что рынку проще было пережить распродажи 2022, чем неожиданную жару в экономике США в середины зимы. Переход от январского ралли S&P 500 к падению фондового индекса дорого стоил EURUSD. Евро потерял уже 4,5% своей стоимости против американского доллара от уровней февральского пика, и это, похоже, еще не предел. Nordea Markets прогнозирует падение основной валютной пары к 1,03 на фоне более высокого потолка ставки по федеральным фондам. Ученые-экономисты из Нью-Йоркского и Колумбийского университетов, а также аналитики JP Morgan и Deutsche Bank в совместном исследовании отмечают, что ее придется поднять до 6,5%, а мягкой рецессии не удастся избежать.

Евро не помогает ни восстановление Китая, ни нежелание базовой инфляции в еврозоне уходить от исторического максимума в 5,3%. К такому мнению склоняются эксперты Bloomberg. Они же прогнозируют замедление потребительских цен с 8,6% до 8,2% в феврале.

Динамика европейской инфляции

Источник: Bloomberg.

Что касается Поднебесной, то ответ на вопрос, как быстро будет расти ее ВВП, зависит от желания китайцев потратить колоссальные мешки денег, которые они накопили во время пандемии. У американцев и европейцев с этим проблем не было, однако Азия – дело тонкое. Уровень сбережений там вырос до рекордного пика в 33% в 2022.

Торговый план по EURUSD на неделю

Следует отметить, что устойчивость еврозоны и бурное восстановление Поднебесной могут внести свою лепту в разгон инфляции в США. Если ФРС действительно придется поднять ставку по федеральным фондам до 6,5%, праздник на улице гринбэка продолжится. На мой взгляд, он будет доминировать на Forex, по меньшей мере, до выхода в свет статистики по американскому рынку труда за февраль. Пока пара EURUSD держится ниже 1,0585, актуальны краткосрочные продажи в направлении 1,0485 и 1,0325.

Аналитика Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS