Реакция финансовых рынков на размер западных санкций против России свидетельствует о том, что инвесторы удовлетворены. Пора ли им возвращаться к инфляции и монетарной политике, или вопрос о войне еще не закрыт? Торговый план по EURUSD.

Фундаментальный прогноз по доллару США на неделю

Поволновались и хватит. Россия вторглась в Украину, Запад ввел санкции против агрессора, рынки успокоились. Судя по коррекции нефти, восстановлению части потерь фондовыми индексами США, росту доходности казначейских облигаций и распродажам валют-убежищ, инвесторы удовлетворены тем, как развивается ситуация в Восточной Европе. А значит, пришло время возвращаться к старой-доброй монетарной политике.

Санкции против российских олигархов, банковского сектора и суверенного рынка долга, а также приостановка строительства «Северного потока-2» не стали серьезным потрясением для финансовых рынков. Как и ожидалось, Запад не стал трогать нефтегазовый сектор, что могло бы оказать серьезные влияние на весь рынок сырья из-за угрозы ответных мер со стороны Кремля. В целом геополитическая буря оказалась не такой страшной, как можно было предполагать, что хорошо видно по позициям активов-убежищ. Закрытие масштабных коротких позиций по иене могло бы спровоцировать резкое укрепление этой валюты по факту вторжения России в Украину, но этого не произошло.

Динамика спекулятивных позиций по иене

Источник: Bloomberg.

События на Украине остановили эпический разгром на рынке казначейских облигаций США. Из-за эскалации конфликта на Востоке Европы доходность трежерис стала снижаться на фоне роста спроса на активы-убежища, однако после введения санкций ставки по долгам вернулись к росту. Инвесторов вновь беспокоят инфляция и монетарная политика. Первая, к слову, по мнению 48% из более чем 700 институциональных клиентов JP Morgan, является главным драйвером ценообразования на финансовых рынках в 2022.

О том, что инвесторы соскучились по центробанкам, свидетельствуют взлет новозеландского доллара в ответ на очередное, третье подряд повышение cash rate Резервным банком, а также укрепление гринбэка на фоне увеличения вероятности роста ставки по федеральным фондам на 50 б.п. в марте с 13% до 34% после «ястребиного» спича члена FOMC Мишель Боуман.

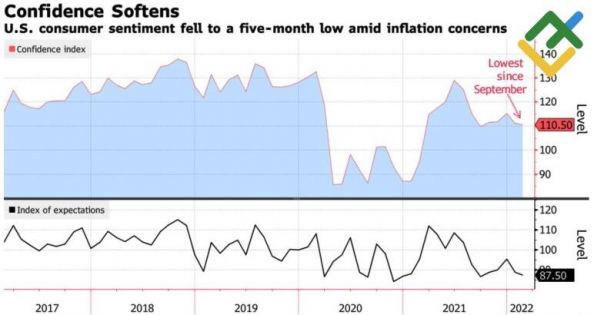

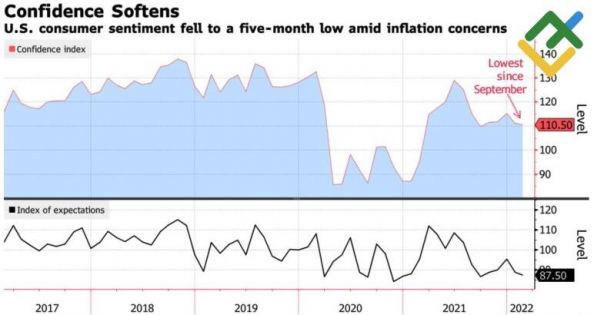

Поддержку «быкам» по EURUSD оказывают рост индекса деловых ожиданий от IFO до июльских максимумов, а также падение потребительского доверия в США до 110,5, минимального уровня с сентября. Если немецкие компании стали более уверенными в себе после преодоления Германией последствий последней вспышки COVID-19, то американские потребители были явно обеспокоены влиянием высокой инфляции на их доходы и экономический рост.

Динамика потребительского доверия в США

Источник: Bloomberg.

Дальнейшая динамика EURUSD будет определяться ответом на вопрос, исчерпана ли тема вторжения России в Украину, а также монетарной политикой ФРС и ЕЦБ. Если Москва возьмет на вооружение крымский сценарий с присоединением Луганской и Донецкой областей, это станет серьезным шоком для финансовых рынков. Если ситуация устаканится, в фокусе внимания инвесторов вновь окажутся ставки.

Торговый план по EURUSD на неделю

Краткосрочно выход котировок EURUSD за пределы нижней границы диапазона консолидации 1,128-1,138 чреват падением к области 1,117-1,121, где евро имеет смысл покупать. Актуальны лонги и на прорыве сопротивлений на 1,136 и 1,138

Аналитика Litefinance