Инвесторы знали, что Федрезерв начнет сворачивать $8,9 трлн баланс, но чтобы так скоро! В 2017-2019 ФРС потребовалось почти два года с момента первого повышения ставки, сейчас этот срок может сократится до двух месяцев. Как это отразится на EURUSD?

Фундаментальный прогноз по доллару на неделю

Когда ФРС переходит от слов к делу, рынки начинают ходить ходуном. Протокол последнего заседания FOMC показал, что уже в марте чиновники были готовы голосовать за повышение ставки по федеральным фондам на 50 б.п., но неопределенность из-за событий в Украине их остановила. При этом многие из них намеревались совершить большой шаг в мае, если инфляция продолжит разгоняться. И она это делает. Впрочем, инвесторов потрясла не столько судьба ставки, сколько то, что Федрезерв намерен сделать с балансом.

Центробанк ранее уже реализовал QT – количественное ужесточение, сворачивая активы. Это происходило в 2013 и закончилось истерикой на финансовых рынках и в 2017-2019, когда паники удалось избежать. В последнем эпизоде ФРС долго готовила инвесторов к сокращению баланса, не желая наступать на старые грабли. И сейчас рынки знали, что QT быть, но чтобы количественное ужесточение пришло так скоро, никто не предполагал.

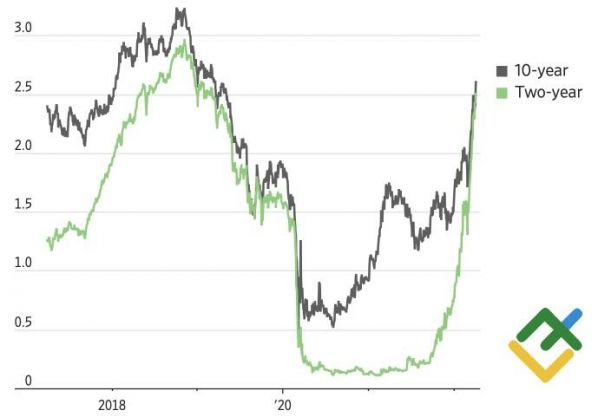

В прошлый раз между началом уменьшения объема активов и первым повышением ставки по федеральным фондам прошло почти два года. Сейчас Федрезерв намерен взять с места в карьер, запустив QT чуть ли не на следующем после начала цикла монетарной рестрикции заседании. В 2017-2019 масштабы программы составляли $50 млрд в месяц, причем для доведения до этой цифры ФРС потребовалось около года. Начинала она с $10 млрд. В 2022 речь пойдет о цифре $95 млрд в месяц. Причем сразу. Все это позволяет предположить, что текущая ситуация ближе к конус-истерике 2013, чем к событиям пятилетней давности. Неудивительно, что рынки так бурно реагируют: доходность трежерис и доллар США растут, фондовые индексы падают.

Динамика баланса ФРС

Источник: Wall Street Journal.

Динамика доходности облигаций США

Источник: Wall Street Journal.

По словам президента ФРБ Ричмонда Томаса Баркина, повышение ставки по федеральным фондам на 50 б.п. – это приговор. Федрезерв и раньше такое практиковал, почему бы не использовать прошлый опыт, чтобы подавить инфляционные ожидания?

Вместе с тем, фактор агрессивной монетарной рестрикции по большей части был учтен в котировках долларовых пар. Инвесторы ожидали, что увлеченность этой идеей на фоне постепенного замедления инфляции и растущих рисков рецессии заставит ФРС сначала сделать паузу, а затем и понизить ставки. Тем не менее, события в Китае, где из-за вспышки COVID-19 возникнут новые проблемы с цепочками поставок, способны спровоцировать более длительный период высокой инфляции, чем в настоящее время предполагается. Американский центробанк может ужесточать денежно-кредитную политику очень долго, что является хорошей новостью для доллара США. 37 из 53 экспертов Reuters прогнозируют, что господство гринбэка продлится, как минимум, три месяца. 17 из них называют цифру в 6 месяцев и более. Лишь трое экономистов полагают, что эра крепкого доллара завершена.

Торговый план по EURUSD на неделю

Повторения конус-истерики 2013 удастся избежать. При этом рост котировок EURUSD выше сопротивления на 1,094 может стать основанием для формирования лонгов с умеренными таргетами. Напротив, падение пары ниже 1,088 откроет «медведям» дорогу на юг.

Аналитика Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS