Дивергенции в монетарной политике и в экономическом росте, а также высокий спрос на активы-убежища из-за специальной операции РФ на Украине верой и правдой служили «медведям» по EURUSD в марте. Изменится ли что-то в апреле?

Фундаментальный прогноз по доллару на неделю

В отличие от ФРС, которая давно уже взяла курс на прозрачную монетарную политику, ЕЦБ, похоже, намерен поддерживать тему необязательности. И чтобы эта необязательность была двусторонней. К таким выводам пришел Филип Лейн. Главный экономист Европейского центробанка подчеркнул, что у регулятора появился простор для маневра после того, как он ослабил связь между завершением QE и повышением ставок. Последние вовсе не обязаны расти, они могут и снизиться. Проблема в том, что рынки воспринимают необязательность как неопределенность, а это обстоятельство ничего хорошего для «быков» по EURUSD не сулит.

Федрезерв, напротив, своих намерений скрывать не собирается. По словам JP Morgan, бороться с зудом центробанка по поводу повышения ставки по федеральным фондам на 50 б.п. в мае не имеет смысла. Он сделает это на двух ближайших заседаниях FOMC, а затем перейдет в режим доигрывания – станет поднимать затраты по займам на 25 б.п. Такого же мнения придерживается Goldman Sachs, в то время как Citi ожидает больших шагов на четырех следующих встречах Комитета, а Bank of America – только на одной. Похоже, вопрос о росте ставки на 50 б.п. в мае решен, тем более, что срочный рынок выдает 71%-ю вероятность такого исхода.

Ожидания агрессивной монетарной рестрикции ФРС вкупе с высокой инфляцией привели к самому стремительному ралли доходности казначейских облигаций США в первом квартале с 1980-х. При этом кривая, разница в ставках между 10-ти и 2-летними бумагами, инвертировала на неделе к 1 апреля дважды в течение нескольких часов, свидетельствуя о высоком риске рецессии в течение следующих 12 месяцев. Это имеет важное значение для всех финансовых рынков. Например, UBS вспоминает, что, как правило, S&P 500 не скатывается к «медвежьему» рынку, если американская экономика не сталкивается со спадом. Банк рассчитывает, что Федрезерву удастся добиться мягкой посадки, избежать рецессии, поэтому имеет смысл покупать акции.

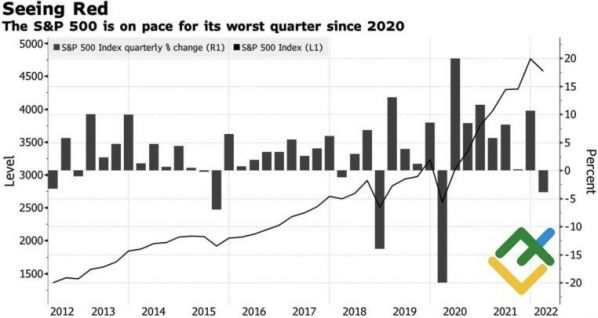

Последние, к слову, несмотря на впечатляющие 2-недельное ралли на исходе марта, закончили первый квартал с худшим результатом с момента начала пандемии. S&P 500 просел на 4,9% после роста на протяжении семи кварталов подряд, Dow Jones Industrial Average и Nasdaq Composite в этом году потеряли 4,6% и 9,1%, соответственно.

Динамика S&P 500

Источник: Bloomberg.

От дальнейшей динамики американских фондовых индексов будет во многом зависеть и судьба евро, популярная на Forex ставка на рост которого в начале года не сыграла из-за вооруженного конфликта в Украине. По оценкам Bloomberg, связанный с событиями на Востоке Европы энергетический кризис вынудит потребителей раскошелиться на дополнительные €230 млрд, что эквивалентно 1,8% от ВВП еврозоны.

Торговый план по EURUSD на неделю

Разные взгляды ЕЦБ и ФРС, дивергенция в экономическом росте и понимание, что до эскалации конфликта в Украине еще далеко, позволили отыграть озвученной в предыдущих материалах стратегии продаж EURUSD от верхней границы диапазона консолидации 1,089 - 1,1165. При этом сильная статистика по рынку труда США за март способна ускорить пике. Рекомендация – держать шорты и наращивать их на прорыве поддержек на 1,1055 и 1,1035.

Аналитика Litefinance