Разгон экономики США меняет правила игры для EURUSD. Если рецессии не будет, какой смысл покупать евро? К доллару США возвращается былая слава, но надолго ли? Чем выше ставки, тем больше шансы, что спад все-таки случится. Пусть и позже.

Фундаментальный прогноз по доллару на неделю

Долгое время экономисты спорили, какую же посадку совершит самолет экономики США? Жесткую, когда страна скатится в рецессию? Или мягкую, когда темпы роста ВВП существенно замедлятся, но спада не будет? Сильный отчет о рынке труда добавил третий вариант – без посадки. По мнению Goldman Sachs, вероятность рецессии в США в течение 12 месяцев снизилась с 35% до 25%. Вместо того чтобы снижаться, самолет, напротив, начинает подниматься ввысь. Экономический рост ускоряется и точка! И значит, к «медведям» по EURUSD возвращается былая слава.

Увы, но сценарий без посадки – это временное явление. Чем дольше летательный аппарат кружит на высоте 10000 метров, тем больше шансов, что у него закончится топливо. ФРС будет вынуждена поднять ставку по федеральным фондам выше и удерживать ее на пике дольше, чем в настоящее время предполагают рынки. А они уже начали корректировать свои ожидания. Деривативы CME выдают 90%-ю вероятность, что стоимость заимствований поднимется выше 5% по сравнению с 45% до отчета об американской занятости за январь. Шансы, что ставки останутся на пике до конца года возросли с 3% до 45%.

Стоит ли удивляться возрождению «медвежьих» трендов по казначейским облигациям США и EURUSD? В пользу распродаж трежерис и роста их доходности говорит и повышение годовых инфляционных ожиданий с 2,4% до 3,9%. Одно дело, когда показатель остается на якоре, и ФРС может не обращать внимания на ослабление финансовых условий. Другое, когда он начинает расти. Тогда центробанку приходится брать в руки кнут, чтобы наказать рынки.

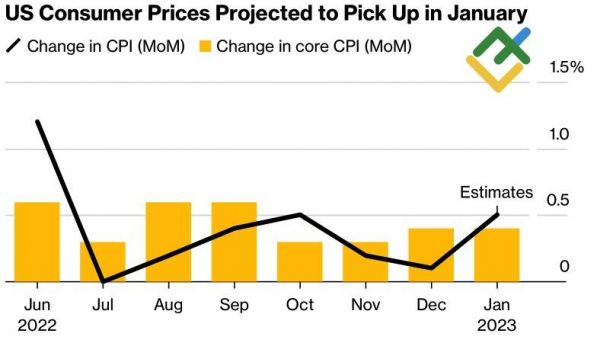

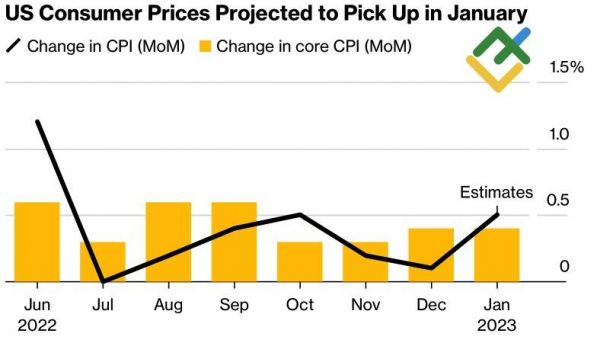

Масла в огонь обвала фондовых индексов и доходности казначейских облигаций, что способствует укреплению доллара США, может подлить отчет об американской инфляции за январь. Не стоит обольщаться по поводу прогнозируемого экспертами Bloomberg замедления потребительских цен с 6,5% до 6,2% и базового индикатора с 5,7% до 5,5% в годовом исчислении. Более важное значение имеют месячные показатели.

Динамика инфляции в США

Источник: Bloomberg.

Ускорение CPI до 0,5% и базовой инфляции – до 0,4% м/м станет еще одним доказательством, что работа ФРС далеко не выполнена. Рынки поверят в дополнительные повышения ставки по федеральным фондам и окончательно отбросят идею «голубиного» разворота, что вернет доллару США былую славу.

Годовые показатели не в почете из-за эффекта высокой базы. В 2022 инфляция существенно ускорилась, и теперь ценам нужно расти очень быстро, чтобы превзойти прошлогодние цифры. Я не удивлюсь, если мы увидим CPI на уровне ниже 6%. Если месячные прогнозы подтвердятся, это может стать основанием для фиксации прибыли по коротким позициям по EURUSD и подбросит евро выше.

Торговый план по EURUSD на неделю

Пока же ожидания ускорения инфляции в месячном исчислении гонят основную валютную пару на юг. Те, кто решился открыть шорты от 1,0705, могут их удерживать вплоть по важного релиза. Идея консолидации EURUSD в диапазоне 1,06-1,085 пока еще жива, но кто знает, как дальше будут развиваться события? Мы должны быть готовы к любому сценарию.

Аналитика Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS