Федрезерв ведет себя как эгоист. Ему нравится сильный рост занятости и замедление зарплат, но центробанк недоволен реакцией финансовых рынков. Которым также нравится статистика. Что он будет делать, и как это отразиться на EURUSD?

Фундаментальный прогноз по доллару на неделю

Лучшим для инвестиций в финансовые активы считается режим Златовласки, сочетающий в себе высокие темпы экономического роста и умеренную инфляцию. Однако ВВП и индекс потребительских цен – запаздывающие индикаторы. А вот приход Златовласки на рынок труда США являются отличной новостью как для фондовых индексов, так и для ФРС. Единственное, чем недоволен центробанк, так это эйфорией на рынке акций, позволившей EURUSD прокатиться на американских горках на исходе недели к 6 января.

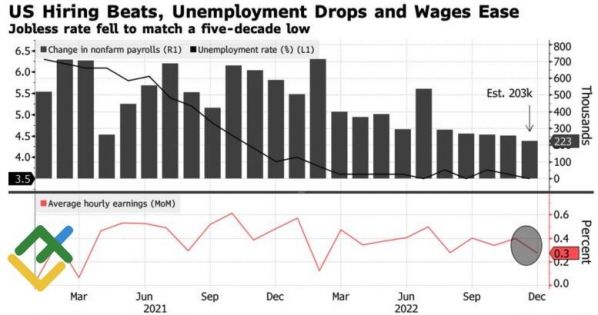

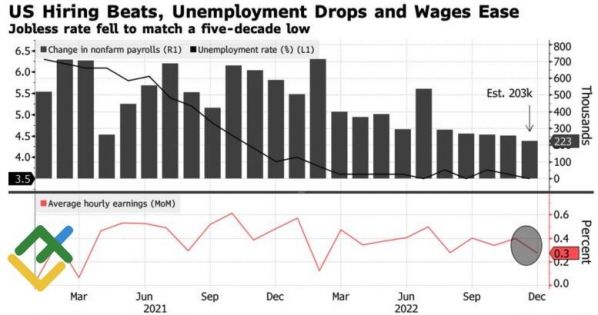

Опережающим индикатором для ВВП является занятость. Ее замедление с рекордных +6,7 млн. в 2021 до второго в истории результата в +4,5 млн. в 2022 говорит о том, что экономика теряет пар. И продолжит это делать в 2023. Вполне возможно, настолько быстро, что во второй половине года на нее может обрушиться рецессия. Произойдет ли это на самом деле, никто не знает. Пока же увеличение занятости на 223 тыс. в декабре – показатель силы и рынка труда, и экономики в целом. Одновременно это первое условия для прихода Златовласки.

Динамика занятости и средних зарплат в США

Источник: Bloomberg.

Второе – замедление средней зарплаты с 5,1% до 4,6% в годовом и с 0,4% до 0,3% в месячном исчислении. Настаивая на решительности в деле ужесточения денежно-кредитной политики, ФРС ссылается на теоретическую конструкцию, что рост оплаты труда лежит в основе дальнейшего разгона инфляции, ведь имея большие, чем ранее, доходы, американцы будут активнее тратить деньги, что приведет к росту цен.

Но что, если в реальном мире имеет место обратная связь? Чем выше инфляция, тем выше требования о повышении зарплат. Как только цены начинают падать, что происходило в Штатах осенью, и темпы роста оплаты труда снижаются. Конечно, проверять, что первично, курица или яйцо, Федрезерв не станет. Его первоочередная задача – победить инфляцию, а ралли фондовых индексов, снижение доходности казначейских облигаций и ослабление доллара США этому мешают. Статистика тоже особо не помогает. Остается лишь «ястребиная» риторика. Как в выступлениях президентов ФРБ Ричмонда и Канзас-Сити Томаса Баркина и Эстер Джордж, что борьба с инфляцией еще не закончена. Как в словах главы ФРБ Чикаго Чарльза Эванса, что замедление скорости монетарной рестрикции до 25 б.п. не является признаком скорой паузы.

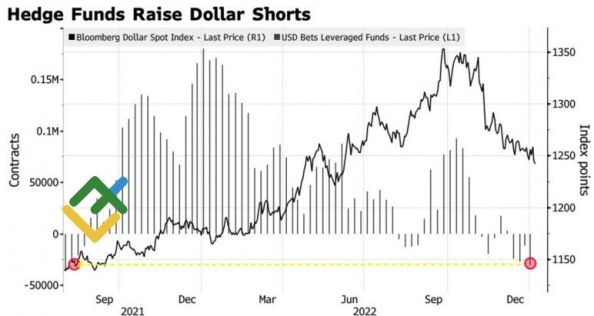

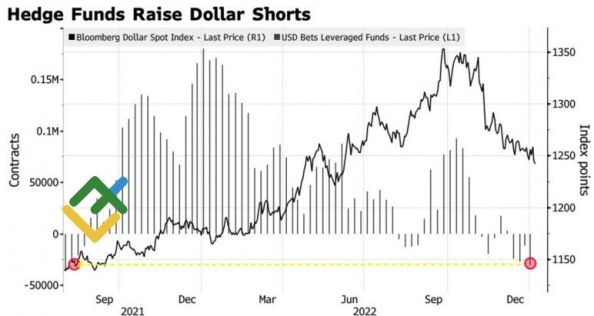

Проблема в том, что рынок уже давно не верит ФРС. Деривативы CME выдают 75%-ю вероятность повышения ставки по федеральным фондам на четверть пункта на первом в 2023 заседании FOMC, а хедж-фонды не устают наращивать шорты по доллару США. На неделе к 4 января они оказались максимальными с августа 2021.

Динамика индекса USD и спекулятивных позиций по доллару США

Источник: Bloomberg.

Торговый план по EURUSD на неделю

Взлету EURUSD способствовали и оптимистичные прогнозы по американской инфляции. Эксперты Bloomberg ожидают, что потребительские цены в декабре замедлились с 7,1% до 6,6%, базовая инфляция – с 6% до 5,7%. Покупка евро на слухах способна спровоцировать его ралли в направлении $1,08. При этом поводом для формирования лонгов станет прорыв сопротивления на $1,069.

Аналитика Litefinance