ФРС намерена бросить все силы на борьбу с разогнавшейся до 40-летних максимумов инфляцией. Ожидания агрессивной монетарной рестрикции приводит к росту доходности облигаций и к падению акций. Как это влияет на EURUSD?

Фундаментальный прогноз по доллару на неделю

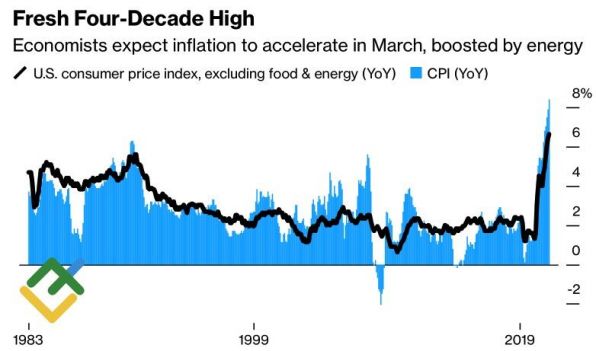

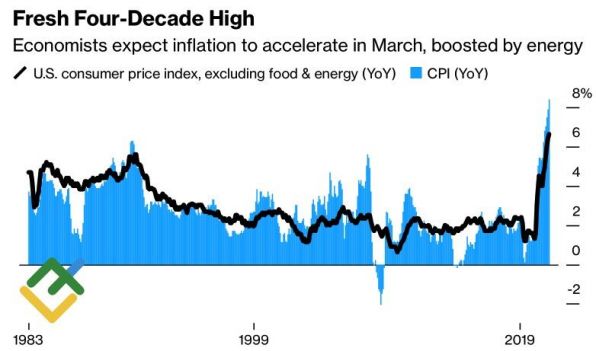

Сложно сопротивляться доллару, который взял на вооружение страхи по поводу повторения истории с конус-истерикой 2013. Доходность 10-летних казначейских облигаций США растет как на дрожжах и достигла максимального уровня с начала 2019, акции падают, как, впрочем, и глобальный аппетит к риску. Инвесторов пугают «ястребиные» комментарии чиновников FOMC, замедление экономики Китая из-за вспыхнувшей эпидемии COVID-19 и разгон американской инфляции до 8,4%, что станет самым высоким значением показателя с 1982. Эксперты Bloomberg прогнозируют, что в месячном исчислении потребительские цены вырастут на 1,2%. Речь идет о наибольшем всплеске с 2005.

Динамика американской инфляции

Источник: Bloomberg.

Вопрос в том, как со всем этим справится ФРС? Центробанк демонстрирует твердое желание бросить все силы на борьбу с инфляцией, но добьется ли он успеха? Экономисты полагают, что да, потребители в этом не уверены. Согласно консенсус-прогнозу экспертов Wall Street Journal, к концу 2022 потребительские цены в США замедлятся до 5,5%, к концу 2023 – до 2,9%. Годовые инфляционные ожидания от ФРБ Нью-Йорка, напротив, продолжают расти. В феврале они составляли 6%, в марте – 6,6%. Такая динамика показателя сигнализирует, что Федрезерв не справится со своей задачей. Ожидаемая потребителями инфляция в марте 2025 составляет 3,7%.

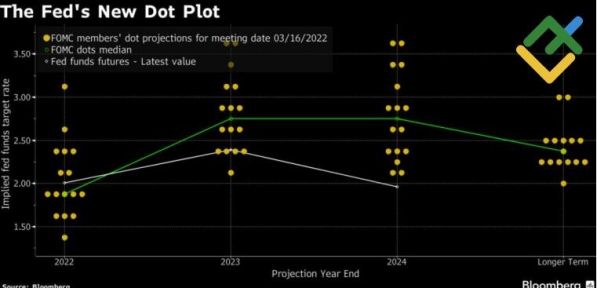

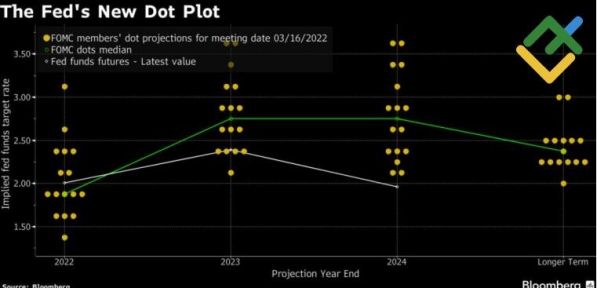

В любом случае Джером Пауэлл и его коллеги должны действовать агрессивно, и это понимает даже такой «голубь» как Чарльз Эванс. Президент ФРБ Чикаго полагает, что повышение ставки по федеральным фондам на 50 б.п в мае весьма вероятно, и что ФРС должна довести ее до нейтрального уровня в 2,25-2,5% к концу года после чего сделать паузу, чтобы оценить результаты. Это несколько выше, чем мартовская консенсус-оценка FOMC по ставке в 1,9%.

Прогноз ФРС по ставке

Источник: Bloomberg.

84% экспертов Wall Street Journal полагают, что Федрезерв пойдет на большой шаг в мае. 57% экономистов прогнозируют, что это произойдет как минимум дважды в 2022. Срочный рынок полностью учел повышение ставки по федеральным фондам на 50 б.п на двух ближайших заседаниях FOMC, а мае и июне. А ведь в арсенале доллара США есть и такие козыри как сворачивание баланса на $1,1 трлн в год, неопределенность из-за геополитики, а также риски замедления китайской и мировой экономики.

Краткосрочную поддержку евро может оказать встреча ЕЦБ. С учетом разгона европейской инфляции до 7,5%, что почти в 4 раза превосходит таргет, большинство чиновников Управляющего совета понимают необходимость ужесточения денежно-кредитной политики. Вопрос не в том, когда стартовать, а насколько быстро это делать. Вероятнее всего, центробанк расстанется с QE в июле и начнет повышать ставки уже в сентябре.

Торговый план по EURUSD на неделю

Впрочем, вряд ли в условиях растущей как на дрожжах доходности трежерис и падающих фондовых индексов США «ястребиная» риторика Кристин Лагард сможет вдохновить «быков» по EURUSD на широкомасштабное наступление. В связи с этим откаты пары вверх следует использовать для продаж. Сформированные от уровня 1,093 короткие позиции пока держим и готовимся наращивать в случае успешного штурма поддержки на 1,084.

Аналитика Litefinance

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS