Появление нового штамма COVID-19 вновь заставило экономистов превращаться в эпидемиологов, как это было в 2020. Тем не менее, есть более значимые факторы курсообразования на Forex. Торговый план по EURUSD

Фундаментальный прогноз по доллару EUR/USD на сегодня

Омикрон или денежно-кредитная политика? 19 из 46-ти экспертов Reuters считают, что главным драйвером ценообразования на финансовых рынках в течение ближайших 3-х месяцев станет разница в процентных ставках, 15 склоняются к новому штамму COVID-19, 9 указали на повышенный спрос на активы-убежища. Несмотря на то, что эпидемиология вновь вернулась на радары инвесторов, рынки продолжают смотреть в рот ФРС.

Вытеснит ли Омикрон предыдущие варианты коронавируса и из-за легких симптомов превратится ли в аналог сезонного гриппа? Или резко увеличит смертность и спровоцирует новую рецессию? Об этом никто не знает, но доллар США в обоих случаях может стать той монетой, которая, по меньшей мере, не проиграет. В первом, оптимистичном сценарии развития событий внимание инвесторов вернется к ужесточению денежно-кредитной политики ФРС. История показывает, что с момента первого упоминания о повышении ставки по федеральным фондам до ее фактического повышения индекс USD укрепляется в среднем на 4%. Второй, пессимистичный вариант взвинтит спрос на гринбэк как валюту-убежище, как это было в 2020.

Пока рынки ломают головы, как будет развиваться ситуация с Омикроном, чиновники FOMC продолжают настаивать на ускорении процесса сворачивания QE. Лоретта Местер из Кливленда, Мэри Дейли из Сан-Франциско и Рафаэль Бостик из Атланты полностью поддерживают идею Джерома Пауэлла о более быстром сворачивании программы количественного смягчения, чем в настоящее время предполагается. Рэндал Куорлз называет подобные монетарные стимулы опасными, так как в будущем у правительства возникнет идея, не профинансировать ли те или иные проекты, начиная от строительства дорог до колонизации Марса, за счет QE?

Уходящий с поста вице-председателя ФРС в отставку Куорлз отмечает ошибку Федрезерва о временном характере высокой инфляции. Бюджетные и монетарные стимулы настолько раздули спрос, что он существенно превышает допандемические уровни. И даже если проблемы с цепочками поставок решатся, цены продолжат оставаться высокими. Центробанку требуется повысить ставки, чтобы сбалансировать спрос и предложение. Его прогноз о замедлении инфляции неверен.

Динамика фактической и прогнозируемой инфляции в США

Источник: Bloomberg.

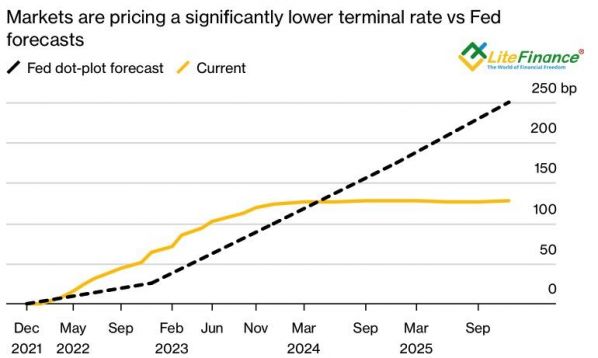

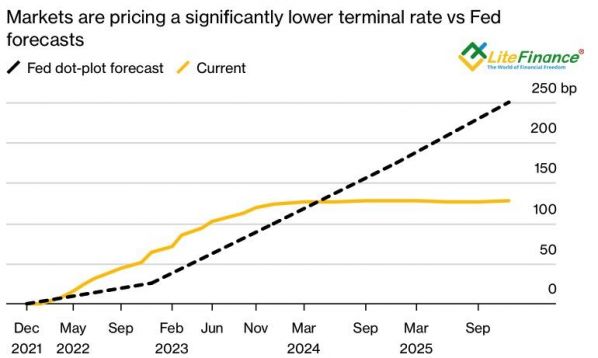

Таким образом, ФРС настроена на ужесточение денежно-кредитной политики, что будет поддерживать доллар США в 2022, а возможно, и в 2023. Тем не менее, срочный рынок сомневается, что цикл монетарной рестрикции продлится дольше. Его инструменты сигнализируют, что экономика не выдержит, и в 2024-2025 центробанку придется снижать ставки. Это противоречит прогнозам FOMC.

Прогнозы по ставке по федеральным фондам

Источник: Bloomberg.

Торговый план по EURUSD на сегодня

Сила доллара США небесконечна, но пока «медведи» по EURUSD могут наслаждаться теми козырями, которые им раздали. Продавцы основной валютной пары всерьез рассчитывают, что прогнозируемый экспертами Bloomberg прирост ноябрьской занятости в 550 тыс станет катализатором восстановления нисходящего тренда. Если бы не Омикрон, я бы тоже был в этом уверен. Пока же делаем ставки на продажу евро на прорыве поддержек на $1,129 и $1,127.

Аналитика EUR/USD Litefinance

Похожие статьи:

Новости → Covid! Израиль опять всех обогнал...

Новости → Фондовый рынок 02.12.2021: Рынки испуганы: «Омикрон» уже в США

$30 NO DEPOSIT BONUS

$30 NO DEPOSIT BONUS