Одно дело, когда центробанки агрессивно повышают ставки, другое, когда они сбрасывают скорость. У каждого времени свои фавориты, и если на первом этапе это были американский и канадский доллары, то какие валюты сейчас? Торговый план по GBPCAD и GBPNZD.

Фундаментальный прогноз по фунту на квартал

Ничто не вечно под Луной. Более медленный рост ставок в Австралии и Канаде, чем предполагалось, сигналы о «голубином» развороте ЕЦБ стали первыми ласточками, что цикл скоординированной монетарной рестрикции подходит к концу. До предельных ставок рукой подать, после чего последует либо пауза, либо очень медленное, мелкими шажками, ужесточение денежно-кредитной политики. И трейдерам нужно четко понимать, на какие валюты ставить и как действовать в меняющейся рыночной среде.

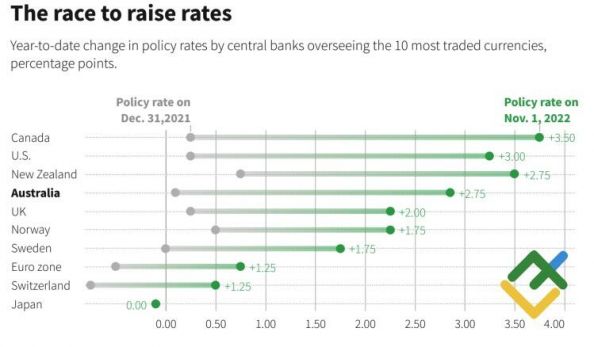

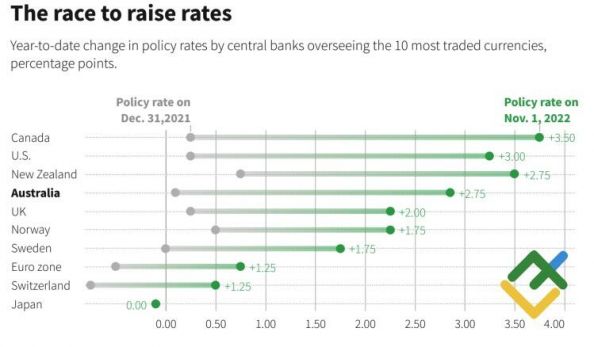

Чтобы верно спрогнозировать будущее, следует заглянуть в прошлое. Центробанки в 2022 двигаются стаей во главе которой бежит вожак – ФРС. Однако самой агрессивной монетарной рестрикцией до сих пор отметилась не она, а Банк Канады. Он повысил ставку овернайт на 350 б.п. до 3,75%. Результатом стало второе место «луни» в гонке лучших исполнителей G10 с начала года. Напротив, Банк Японии вообще не сдвинулся с места, а Риксбанк увеличил стоимость заимствований лишь на 175 б.п. до 1,75%. Итог: иена просела на 28%, шведская крона – на 22%. Эти валюты – явные аутсайдеры.

Скорость монетарной рестрикции центробанков-эмитентов валют G10

Источник: Reuters.

Из общего правила выпадает, пожалуй, только швейцарский франк – третий лучший исполнитель года среди валют G10. Но нужно понимать, насколько неожиданным оказался отказ SNB от ультра-мягкой монетарной политики, взвинтивший курс «свисси». К тому же Национальный банк собирается крайне редко вместе, всего 4 раза в году, а его денежная единица испытывает прилив бодрости в преддверии рецессии. Именно в такой среде функционирует в последнее время мировая экономика. В ожидании спада.

Что дальше? Многое зависит от потенциального потолка по ставкам, и как долго придется до него идти.

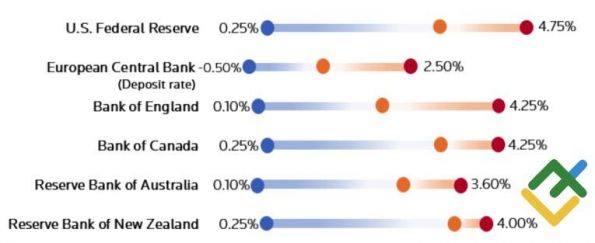

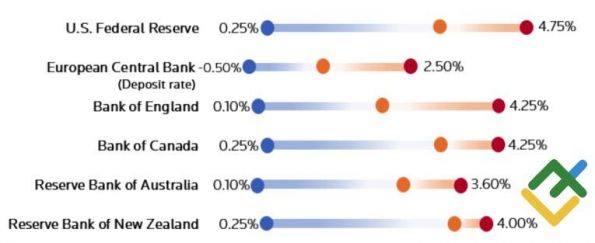

Динамика ставок центробанков от начала до конца цикла

Источник: Reuters.

Согласно консенсус-прогнозу экспертов Reuters, наиболее высокой на финише скоординированной монетарной рестрикции окажется ставка по федеральным фондам. Однако самый дальний путь придется пройти Банку Англии. В то время как Канада и Новая Зеландия наиболее близки к завершению цикла ужесточения денежно-кредитной политики, что на последнем заседании BoC признал и Тифф Маклем.

Безусловно, предполагаемый потолок по факту может оказаться выше. Вместе с тем, это справедливо для большинства центробанков-эмитентов валют G10, поэтому мы можем отталкиваться от октябрьских прогнозов экспертов Reuters.

Ставка на британский фунт оправдана. В котировках связанных с ним пар учтено слишком много негатива, включая глубокую рецессию в экономике Британии и недостаточное финансирование счета текущих операций. Что касается канадского и новозеландского долларов, то они действительно способны затесаться в список аутсайдеров на инвестиционном горизонте в 3-6 месяцев.

Торговый план по GBPCAD и GBPNZD на квартал

Таким образом, исходя из фактора близости окончания цикла скоординированной монетарной рестрикции, имеет смысл покупать GBPCAD и GBPNZD с таргетами на 1,59 и 1,62 по первой паре и 1,99 и 2,01 по второй.

Аналитика Litefinance